地方や向上などで働く人は、車で通勤している人が多い。あなたもその一人ではないでしょうか。

しかし車社会である現代では、通勤中の交通事故が非常に多いといえます。

そのため通勤中に交通事故にあった、もしくは起こしてしまった場合にはどうなるのか、気になりますよね。

特に保険や賠償、さらに仕事上の問題に関しては非常に気になるところです。

先に結論を述べておきますが、通勤中の交通事故は

- 本当は「労災」になる

- ただし現実的に見ると「自動車保険」で補償していく

ということになります。

しかしそれぞれのケースにおいてきちんと内容を把握していなければ、「自腹額が増えて大損してしまう」ということになりかねません。

そこで今回は元自動車保険営業マンである筆者が、通勤中に起きた交通事故に関して、詳しく解説していきましょう。

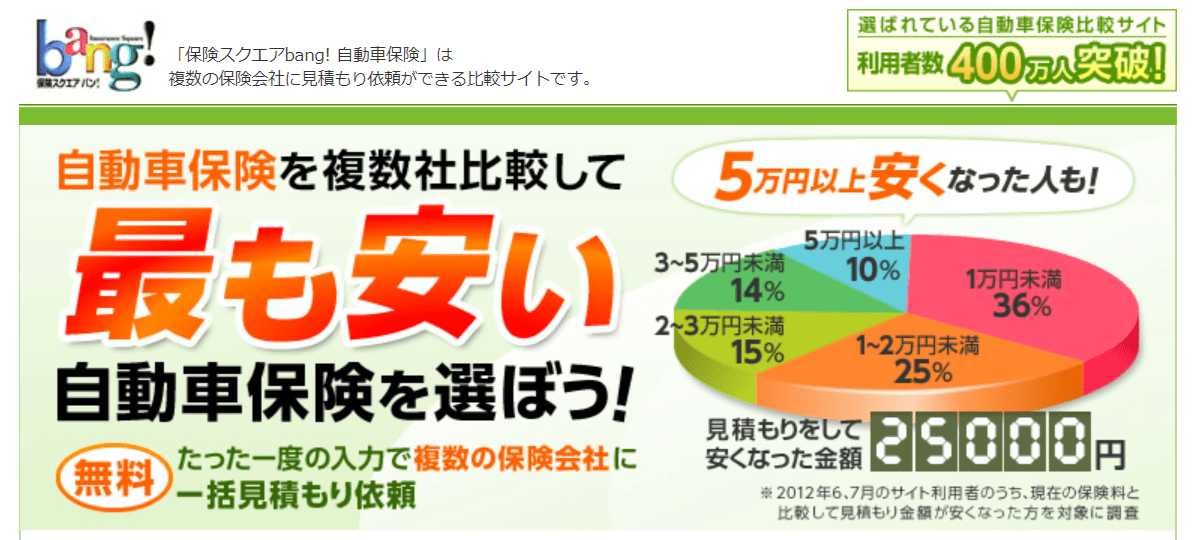

【裏技】同じ保証内容なのに保険料が半額に!?

自動車保険料は、保険会社によって差が激しいのをご存知ですか?

実際に筆者は親から紹介された大手保険会社で12万だった保険料が、三井ダイレクトに変えて5万円になりました。

なので、複数の自動車保険会社から見積もりを取ってください。

と言われても面倒ですよね・・・

そこでオススメなのが「保険スクエアbang!」の自動車保険一括見積りサービスです。

自動車保険一括見積りサービスは、1回ネットで申し込むと、大手を含めた各保険会社からメールでの見積もり結果が瞬時に届く&後日に見積もりのハガキが郵送で届きます。(営業電話などは一切掛かってきません。)

これを使えばカンタンに最安値の自動車保険が見つかります。

同じ保証内容なのに・・・半額以上安くなるかも!?

特に親や知人から紹介された人は半額以上安くなる可能性大

※保険会社からの営業電話は一切ありません。

1.通勤中の交通事故は「労災」の対象になる

通勤中に起きた交通事故は、そもそも「労災」の対象になります。

というのも労災の対象となるのは勤務時間中だけに限らず、

- 職場へ通勤するとき

- 職場から帰宅するとき

など「完全なプライベート時間」ではない限り、会社の業務上の災害として労災に認定されるというわけです。

そのため通勤中に事故を起こしてしまった場合には、本来は会社から被害者へ弁償などを行い、あなたが通勤中に事故にあった場合には、会社から休業補償などを受けることになります。

しかし冒頭でも述べましたが現実は異なり、あくまで通勤中の交通事故による労災認定は「机上の空論」とされることが多いのです。

本来は従業員が労災にするのか自分の自動車保険で解決するのか選択できるのですが、それすらも許されないというわけです。

そう聞くと「一体なぜなのか」と気になりますよね。

その理由は単純で

- 労災を使うと保険料が上がるから

- 社会的信用が失われるから

というものです。

何となくイメージできるかもしれませんが、それぞれ簡単に以下に分けて説明していきますので、ご覧ください。

労災を使うと保険料が上がるから

労災とは正式名称を「労働災害補償保険」と言います。

労働災害補償保険は従業員のために会社が全額負担でかけている保険であり、保険料の仕組みは「メリット制」という、保険を使うと高くなる仕組みが採用されている

そして従業員のいる会社では強制的に加入させられてしまうため、できれば支払いたくないお金ということができます。

つまりむやみに労災にしてしまうと、保険料ばかりが上がってしまい会社が損することになるのです。

そのため会社としては従業員に労災を使われ、ただでさえ支払いたくない保険料が上がるのを防ぎたいのです。

とはいえ従業員の人数が20人未満の事業所の場合には、実は保険料が上がることはありませんから、使わせてくれない場合は「単純に休まれたくない」という理由が考えられます。

また次に述べる理由で、労災を使わせてくれないというケースもあります。

社会的信用が失われるから

労災を使って補償してしまうと、会社は労働基準監督署に報告をしなければならないのです。

つまり「自分の会社の不手際で従業員をケガさせてしまった」ということに他なりません。

会社としては世間体を気にする事業所が圧倒的に多いため、このようなことは絶対に避けたいのです。

また建設系の企業によっては、労災などの事故が起きた場合に「取引停止」となるケースもあるため、「なんとしても労災認定をしてはならない」と思っている経営者が多いのも事実なのです。

特に会社から見ると自己責任に感じる、通勤中の交通事故ではそう思ってしまうのも無理ないでしょう。

そのため会社としては進んで労災認定をしたくないという背景があるのです。

以上の説明で、「本当は労災が使えるのに、現実的には使えない」ということが十分に理解できたでしょう。

とはいえ労災は「従業員の権利」であるため、厳密に言うと「労災認定してもらうことは可能」ということになります。

その方法については、以下に説明していきましょう。

従業員が労災認定してもらうには2つの方法がある

通勤中の交通事故で労災認定をしてもらうには、下記2つの方法があります。

- 会社の総務・労務部署にお願いして申請してもらう

- 労働基準監督署に相談する

前者に関しては、あなたの会社が「相談できるかどうか」で決めれば問題ありません。

おそらく通勤中の事故の場合には総務・労務部署に連絡するかと思いますので、軽く「通勤中の事故って労災になるんでしたっけ?」と聞いてみましょう。

その際に「嫌な顔をされる」「そもそも無理と言われる」ということがある場合には、後者の「労働基準監督署に相談」が最も効果的です。

また労働基準監督署に相談すると、「治療を受けた医師からの証明書(診断書)」や「労働災害の種類(療養補償、休業補償など)の請求書」の提出を求められます。

そして提出したのち、労働基準監督署が調査して労災認定が決定されるのです。

とはいえ労災認定には、下記のようなメリットとデメリットがあります。

- メリット…自分で加入した保険を使わずとも休業補償や療養補償が受けられる(休んでいる間も給料の一部が支払われる)

- デメリット…会社が労災を断固拒否している状況で、あなたが労働基準監督署に申請してしまうと、復帰後会社に居づらくなる

「もうこんな会社辞めてしまおう」と思っている場合には良いのですが、これからも働き続けたいと考える場合には、ちょっと考えてしまいますよね。

もちろん優良な企業の場合には、従業員のために進んで労災認定してくれるケースもあります。

しかしすべてが優良企業なわけではないため、筆者としては「今後の会社での立ち位置」を考えて、問題なければ労災の申請をすることをオススメします。

またここまでの説明をご覧になって「労災は使いづらい」ということが理解できたかと思いますが、その場合には次章にて説明するように「自分の自動車保険で補償する」という方法が一般化しています。

もちろん優良な企業の場合には、従業員のために進んで労災認定してくれるケースもありますが、現実的には次章にて述べるように「自分の自動車保険に頼る」というケースが圧倒的に多くなるのです。

2.通勤中の交通事故で労災にできないときは「自動車保険」に頼る

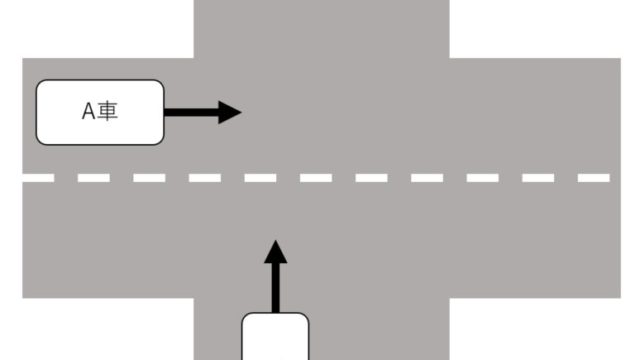

通勤中の交通事故では労災になりにくいということが理解できたかと思いますが、自動車保険から補償を受ける場合には、あなたが「加害者」なのか「被害者」なのかで下記のように対応が異なります。

- 加害者の場合…自分の自動車保険で補償を受ける

- 被害者の場合…相手の自動車保険や自賠責で補償を受ける

そこで以下にそれぞれのケースに分けて、自動車保険に補償される場合を説明していきましょう。

加害者の場合

あなたが加害者となってしまった場合には、「自分で加入している自動車保険」から補償を受けます。

物損事故や人身事故など、状況にもよりますが基本的には補償限度額まで、しっかりと補償されると思ってください。

ただしご自分の自動車保険を使うということは、基本的に翌年度からの保険料が「大幅に上がる」ということを意味しています。

そのため被害状況などにもよりますが、保険会社や保険代理店の担当者と話し合いながら

- 賠償金など

- 翌年度以降の保険料上昇分

との差額を見て保険を使うのか自腹で補償するのか判断すべきでしょう。

ちなみに保険会社はどの程度保険料が上がるのか教えてくれますから、その金額をもとに「賠償金額や弁償金額」と比較して、お得な方を選びましょう。

被害者の場合

被害者の場合には、相手の自動車保険から補償がされるため、何も心配する必要はありません。

ただし過失割合などについては保険会社同士で話し合いが行われるため、事故後は自分が加入している保険会社へも連絡を入れておきましょう。

またあなたが被害者である場合には、

- 壊れたもの(車や私物など)の修理・購入費用

- ケガの治療費・慰謝料

- 休業損害

などが相手保険会社から支払われます。

そのため仮に通勤中の交通事故によるケガで満足に仕事ができない場合には、無理して出勤せずに、きちんと療養およびリハビリなどをしっかりすることが重要です。

また事故で後遺障害を患ってしまった場合には、下記のリンクに詳しく書かれていますのでご覧ください。

以上で自動車保険からどのように補償されるのかという点についての説明を終了するが、実はすべてのケースで補償がされるわけではありません。

特に自分が加害者となってしまった場合には、契約内容によって「完全自腹で賠償しなければならない」というケースもあるのです。

そこで次章では、加害者になってしまった場合の「契約内容確認」について説明していきましょう。

3.通勤中の交通事故で加害者になった場合は「契約内容」に注意

通勤中にあなたが交通事故を起こし、加害者となった場合には下記2つの注意点があります。

- 主な使用目的

- 補償限度額は足りるか

それぞれ実は非常に重要であり、仮に契約内容が「間違っている」という場合には目も当てられない数億円という負債を抱えかねませんから、必ず以下に分けた説明をご覧ください。

主な使用目的

自動車保険には契約時に「主な使用目的」というものを決めていきます。

そして使用目的には主に

- 日常・レジャー使用

- 通勤・通学使用

- 業務使用

という3種類に分けられており、あなた自身も今加入している自動車保険ではどれかに該当しているでしょう。

そして通勤中の事故を起こしてしまった場合には、あなたの予想通り「通勤・通学使用」で契約していなければ補償されない可能性があります。

というのも主な使用目的はその名の通り「日常で最も車を使うシーンの多い目的」を選択する必要があるため、通勤で車を使っている人はこの目的を選択しなければならないのです。

そして仮に別の目的を選択していた場合、通勤中の交通事故では自動車保険から補償されないことになり、被害者への損害賠償や慰謝料などを自腹で支払うことになります。

近年では数億円規模の賠償命令も出ていますから、一気に数億円の負債を抱えることになると思ってください。

とはいえ常に車通勤をしているわけではなく、たまたま車通勤をしていて交通事故を起こしてしまったという人は、その限りではなく補償されます。

また主な使用目的に関しては、選択する基準が「1ヶ月の内、使う頻度が15日以上の目的」となっている保険会社が多いため、この基準に照らし合わせて契約しなければなりません。

ちなみに下記の比較表は、使用目的別の年間保険料になりますので、ご覧ください。

| 使用目的 | 年間保険料(円) | 最大差額(円) |

|---|---|---|

| 業務使用 | 121,930 | 15,990 |

| 通勤・通学使用 | 113,460 | |

| 日常・レジャー使用 | 105,940 |

※保険料試算の条件

- ノンフリート等級:10等級(事故有係数0)

- 車種:ホンダ ステップワゴン RP3型(初度登録:平成27年12月)

- ASV割引:あり

- 主な使用地域:愛知県

- 免許証の色:ゴールド

- 運転者の年齢条件:26歳以上補償

- 運転者限定:本人・配偶者限定

- 車両保険:一般型

- その他の条件:損保ジャパン日本興亜の「補償充実プラン」を選択

あくまで一例ではありますが、最大で年間16,000円程度しか変わりませんので、筆者としてはケチケチせずに「本当の使用目的」に合わせた契約をすることをオススメします。

また当ページの最後には、最安で自動車保険に加入する方法についても紹介していますから、安心してくださいね。

補償限度額は足りるか

自動車保険では対人賠償や対物賠償など、様々な項目で「補償限度額」の設定をしていきます。

しかし補償限度額が相手から請求される賠償金額よりも少ない場合、超過した分に関しては自腹ということになってしまうのです。

例えば事故によって高額商品を壊してしまった場合、請求された賠償金額が5,000万円だったとしましょう。

しかしあなたが加入している自動車保険の「対物賠償」が3,000万円という場合には、2,000万円を自腹で補償しなければならないのです。

このような結果は現実的によくある数字ですから、相手への補償として「対人賠償」「対物賠償」は必ず「無制限」を選択することをオススメします。

ちなみにここ最近の自動車保険はどこも対人賠償は無制限しか選択できないようになっているため心配はいらないが、対物賠償に関してはいまだに限度額が分かれていることが多い。

そこで下記に対物賠償の違いによる保険料試算をしておいたのでご覧ください。

| 対物賠償保険の 補償限度額(円) | 年間保険料(円) | 最大差額(円) |

|---|---|---|

| 3,000万円 | 61,060 | 710 |

| 5,000万円 | 61,190 | |

| 無制限 | 61,770 |

※加入条件

- 事故の件数:0

- ノンフリート等級:15等級(事故有0)

- 運転者限定:本人・配偶者

- 運転者年齢条件:26歳以上補償

- 車両型式:RP3

- 主な運転地域:愛知県

- 免許証の色:ゴールド

- 主な使用目的:通勤通学片道10㎞未満

- 年間予定走行距離:5,000㎞超~10,000㎞以下

- その他の条件:チューリッヒのオススメプランを選択

ご覧になると分かるように、実は対物賠償は最大限節約しても「たった数百円程度」ということになります。

他の保険会社でも年間で1,000円違えば高い方といえるため、無制限にしないという理由がないといえるでしょう。

以上が注意点でしたが、ご覧いただくと「確実に対策しておいた方が良いのは分かったが、どのみち自分の自動車保険を使うと保険料が高くなるのでは?」と思っただろう。

そこで次章では自動車保険を使った時に、どの程度保険料が上がってしまうのか説明していくので、ぜひ引き続きご覧になってください。

4.通勤中の事故で自動車保険を使うと保険料が大幅アップする

通勤中の事故で自動車保険を使った時、保険料は「ビックリするほど上がる」というのは本当のことです。

というのも事故を起こした場合には、等級が3つ下がるだけではなく「ペナルティ等級」が適用されてしまうからです。

言葉で説明しても理解しづらいので、下図をご覧ください。

ペナルティ割引率

ペナルティ割引率事故を起こすと3等級下がり、なおかつ「事故有」というペナルティ等級になるため、割引率がグッと悪くなるのです。

さらに事故有等級には、「事故有係数適用期間」というものがあり、

- 1等級ダウン事故の場合…1年間のペナルティ(事故有係数=1年)

- 3等級ダウン事故の場合…3年間のペナルティ(事故有係数=3年)

というようになっています。

こちらも下図をイメージすると分かりやすいでしょう。

3等級ダウン事故のイメージ図

3等級ダウン事故のイメージ図このように、事故で自動車保険を使うと割引率の条件が悪くなるため、大幅に保険料が高くなるのです。

実際に下記に3等級ダウンした場合の保険料差を比較した結果を載せておきますので、ご覧ください。

| 年次 | (A)保険を使用しなかった 場合の保険料(円) | 3等級ダウン事故の 場合の保険料(円) |

|---|---|---|

| 1年目 | 123,340 | 182,800 |

| 2年目 | 120,950 | 178,040 |

| 3年目 | 118,580 | 173,280 |

| 合計 | 362,870 | 534,120 |

| (A)との差額(円) | 0 | 171,250 |

※加入条件

- 保険等級:本年の保険等級を「15等級」とするため

- 保険の使用なし…翌年から16等級、17等級、18等級…と計算

- 3等級ダウン事故の場合…翌年から12等級(事故有3)、13等級(事故有2)、14等級(事故有1)…と計算

- 車種:日産 エクストレイル(NT32型)

- 初度登録:平成28年12月

- 使用目的:通勤通学使用

- 主な使用地域:愛知県

- 免許証の色:ゴールド

- 年齢条件:26歳以上限定

- 運転者の範囲:本人・配偶者限定

- その他補償:損保ジャパン日本興亜の「補償充実プラン(車両保険は一般条件)」を選択

今回の試算結果では、なんと17万円以上もの差額となったのです。

そのため事故を起こして自動車保険を使う場合には、「10万円以上保険料が損してしまう」ということを頭に入れておくべきなのです。

とはいえただ保険料が高くなり、損するのは嫌ですよね。

そこで次章では、最も安い保険料で自動車保険に加入する方法をお教えしていきましょう。

5.高くなった保険料を取り戻すなら「最も安い自動車保険」に加入すべき

実は自動車保険は提供している保険会社によって、年間保険料が大幅に異なります。

例えば下記の比較表をご覧ください。

| 自動車保険の種類 | 保険会社名 | 年間保険料(円) | 差額(円) |

|---|---|---|---|

| 代理店型 | 損保ジャパン日本興亜 | 113,460 | 47,030 |

| ダイレクト型 | ソニー損害保険 | 66,430 |

※保険料試算の条件

- ノンフリート等級:10等級(事故有係数0)

- 車種:ホンダ ステップワゴン RP3型(初度登録:平成27年12月)

- ASV割引:あり

- 使用目的:通勤通学

- 年間走行距離:11,000㎞以下

- 主な使用地域:愛知県

- 免許証の色:ゴールド

- 運転者の年齢条件:26歳以上補償

- 運転者限定:本人・配偶者限定

- 車両保険:各保険会社の「一般型」でオススメされたプラン

- その他の条件:損保ジャパン日本興亜の「補償充実プラン」、ソニー損保の「安心プラン」を選択

ほとんど同じ条件で比較しているにもかかわらず、47,000円もの差額となったのです。

そのため筆者としては事故で保険料が高くなる時こそ、複数の保険会社を比較して最も安い自動車保険に切り替えることをオススメしています。

とはいえ複数の保険会社で保険見積もりを作成し、比較していくのは面倒くさいですよね。

そこでオススメなのが「自動車保険一括見積もり」というサービスです。

サービスの詳細は下記にしていきますが、簡単な申し込みをするだけで確実に安い自動車保険を見つけられますので、ぜひ利用してください。

自動車保険一括見積もりとはどのようなサービスなのか

自動車保険一括見積もりとはインターネット上のサービスのことで、サービスと提携している最大20社もの保険会社に一括して、ほとんど同じ条件の保険見積もりを依頼することができます。

そのためあなたは一度の申込みをするだけで、複数の保険会社の中から「最も年間保険料の安い自動車保険」を探し出すことができるのです。

また申込方法に関しても非常に簡単で、

- あなたが乗っている車に関する情報(車種や年式、年間走行距離など)

- あなたが必要としている補償内容に関する情報(車両保険の有無や損害賠償限度額など)

- あなた自身に関する情報(見積もり提示のためのメールアドレスや氏名など)

を入力するだけであるため、早い人で2分、遅い人でも5分前後あれば十分に申込みを完了させることができます。

つまり自動車保険一括見積もりは「最短時間で最もお得な自動車保険を探し出すことができるサービス」ということができ、お得になりたいあなたにとっては最適なサービスなのです。

とはいえまだ不安がありますよね。

その理由は「個人情報の入力には不安がある」「一括〇〇というサービスは申し込み後にしつこく電話がかかってきそうで嫌だ」というものでしょう。

そこで次に、自動車保険のプロである筆者が、自動車保険一括見積もりは安心して利用することのできるサービスなのか説明していきますので、そのままご覧ください。

安心して利用することはできる

先に結論を述べておきますが、自動車保険一括見積もりは「安心して利用することができるサービス」ということができます。

なぜなら当サイトでご紹介している自動車保険一括見積もりは、すべてが大手企業によって運営されているため「個人情報保護方針(プライバシーポリシー)」がしっかりと明記されており、結果的にあなたの個人情報が不正に使用されることは無いからだ。

また自動車保険一括見積もりと提携している保険会社に関しても、あなたが一度は耳にしたことのあるような大手保険会社ばかりですから、やはり個人情報の取扱には最新の注意を払っており、あなたの個人情報が不正に使用される可能性や流出してしまう危険性は皆無に等しいのです。

そのため自動車保険一括見積もりの申込みをするにあたり、個人情報の入力は心配ないと思ってください。

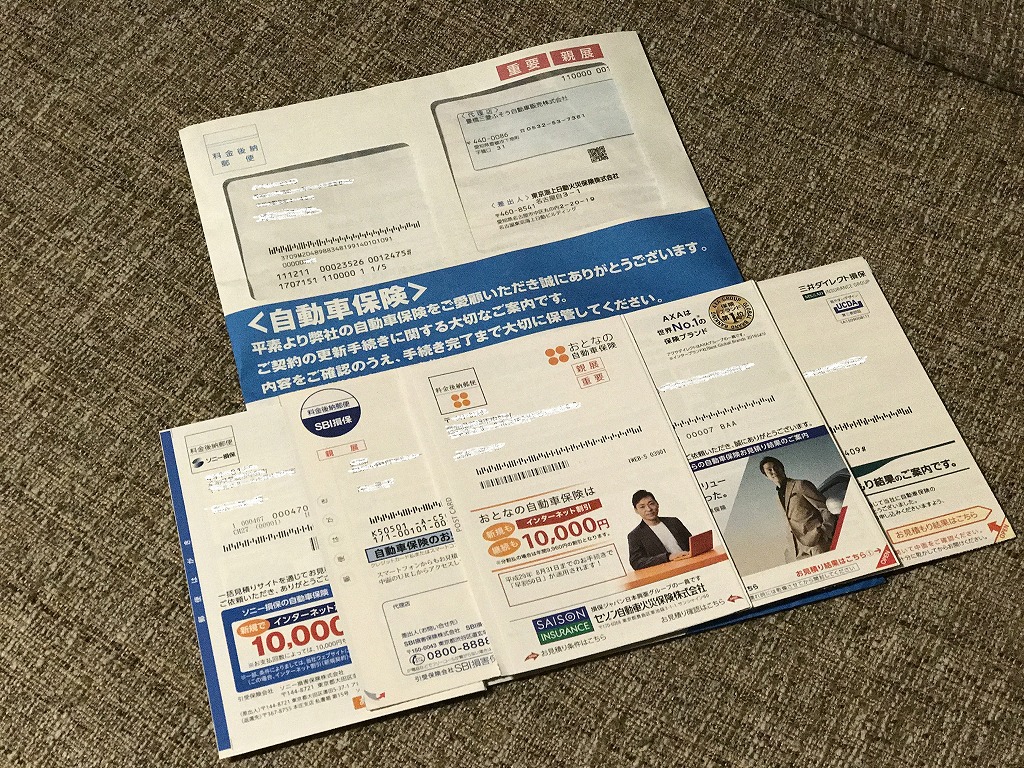

また申し込み後の電話勧誘に関しては、実は一切ありません。

というのも自動車保険一括見積もりを経由して保険会社に保険見積もりを依頼すると、ハガキ(DM)またはメールにて保険見積もりや、オトクなプレゼントキャンペーンの案内が提示されるだけであり、あなたに迷惑がかかることはないのです。

仮にキャンペーンの案内が邪魔だと感じた場合でも、簡単に配信の停止依頼をすることができますから、やはり安心できると思ってください。

以上のことから自動車保険一括見積もりは、最短時間で最もお得な自動車保険を探し出すことができるだけでなく、「安心して利用することのできるサービスである」ということができるのです。

そのためぜひ一度、簡単な申込みをして利用してくださいね。

意外なほどお得な保険料が提示され、満足できること間違いなしですよ!

【2021年最新】自動車保険一括見積もりサイトのオススメ

ここまでお読みいただいて、「自動車保険一括見積サービスって結構いいかも」と思っていただけた方が次に気になるのは、じゃあ具体的にどこで一括見積もり取ればいいの?」ではないでしょうか?

正直、自動車保険一括見積サービスは「ただの窓口」に過ぎませんので、どのサービスで見積もりを取ってもあまり損得はありません。

自動車保険一括見積サービスには大小さまざまなサイトが存在していますので、あまりに新しかったり、運営会社がハッキリしないところは避け、

- 運営会社が大きい

- 長期に渡ってサービスが継続している

- 多くの保険会社が加盟している

のポイントを満たすサイトを選ぶべきだと考えています。

そういう視点で筆者が選んだ自動車保険一括見積サイトをオススメ順でにしてみました。

実際に自動車保険一括見積もりを申し込みました!

下記のように各保険会社よりハガキで見積りが届きます。

自動車保険一括見積りのハガキ

自動車保険一括見積りのハガキ第1位:1998年から運営と一番の歴史をほこる「保険スクエアbang!」

- 最大19社から見積もりが取れる

- 元東証マザーズに上場の株式会社ウェブクルーが運営(2017年現在は上場を廃止)

- 1998年から自動車保険一括見積サービスを開始した、運営歴19年の老舗

※保険会社からの営業電話は一切ありません。

第2位:参加保険会社数がNo.1「保険の窓口インズウェブ」

- 最大20社から見積もりが取れる

- 利用者累計900万人

- 2000年に自動車保険一括見積サービスを開始した、17年の実績

- gooランキング調べでは利用者数、使いやすいさ、わかりやすさ、安心度No.1(2016年4月調査)

- SBIホールディングス(東証一部)が運営

※保険会社からの営業電話は一切ありません。

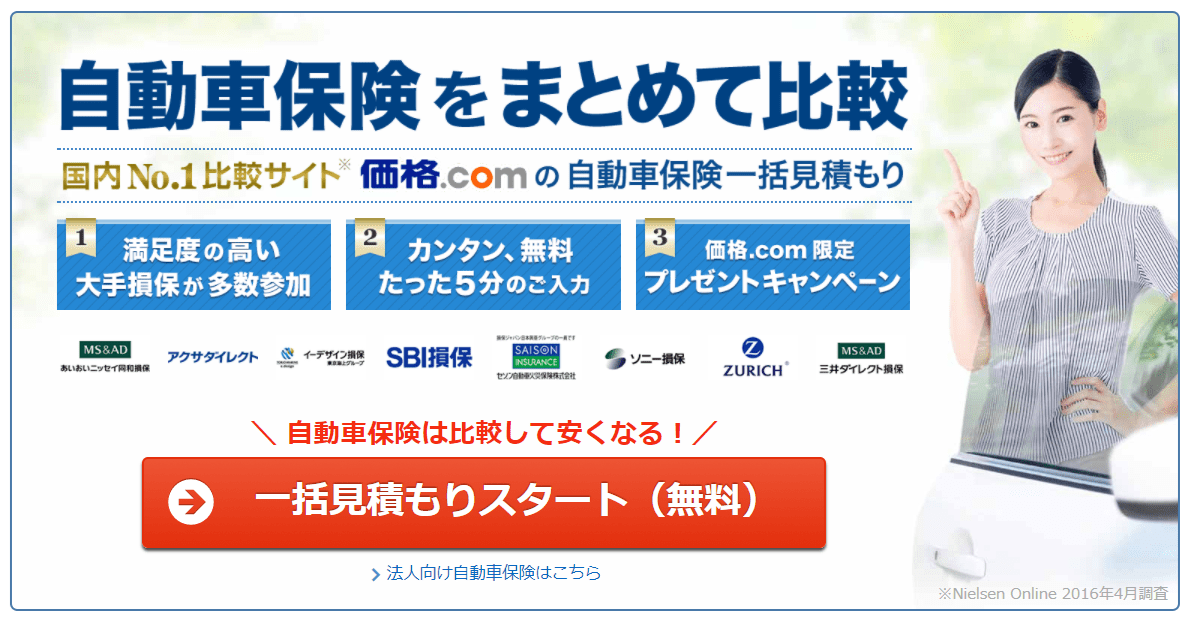

第3位:家電などが当たるキャンペーンを実施「価格.com 自動車保険」

- 最大18社から見積もりが取れる

- 国内No.1の比較サイト価格.comが運営(※Nielsen Online 2016年4月調査)

- 東証一部上場

- 抽選で3ヶ月に一度20名に家電が当たるキャンペーンを実施

※保険会社からの営業電話は一切ありません。

一目で分かる!自動車保険一括見積もりの比較表

また、各サイトに加盟する保険会社とサイトの基本情報を整理してみました。

| 確認項目 | インズウェブ | 保険スクエアBang! | 価格.com | |

|---|---|---|---|---|

| 上場 | 上場(SBIホールディングス) | 非上場(ウェブクルー) | 上場 | |

| サービス開始 | 2000年 | 1998年 | 不明 | |

| 利用料 | 無料 | 無料 | 無料 | |

| 一括見積入力時間 | 5分 | 5分 | 5分 | |

| 保険会社 | オリコン満足度ランキング | 最大20社 | 最大19社 | 最大18社 |

| イーデザイン損保 | 1位 | 〇 | 〇 | 〇 |

| セゾン自動車火災 | 2位 | 〇 | 〇 | 〇 |

| ソニー損保 | 3位 | 〇 | 〇 | 〇 |

| チューリッヒ | 4位 | 〇 | 〇 | 〇 |

| アクサダイレクト | 5位 | 〇 | 〇 | 〇 |

| AIU保険 | 6位 | 〇 | 〇 | 〇 |

| 三井ダイレクト損保 | 7位 | 〇 | 〇 | 〇 |

| 富士火災海上 | 8位 | 〇 | 〇 | 〇 |

| SBI損保 | 9位 | 〇 | 〇 | 〇 |

| 日新火災海上 | 10位 | 〇 | 〇 | |

| 東京海上日動火災 | 11位 | 〇 | 〇 | 〇 |

| 損保ジャパン日本興亜 | 12位 | 〇 | 〇 | 〇 |

| 朝日火災海上 | 13位 | 〇 | 〇 | 〇 |

| 三井住友海上火災 | 14位 | 〇 | 〇 | 〇 |

| そんぽ24 | 15位 | 〇 | 〇 | 〇 |

| 共栄火災海上 | 16位 | 〇 | 〇 | |

| あいおいニッセイ同和 | 17位 | 〇 | 〇 | 〇 |

| チャブ保険 | 〇 | 〇 | ||

| セコム損保 | 〇 | 〇 | ||

| ゼネラリ | 〇 | 〇 | ||

| 全労済 | 〇 | 〇 | ||

※2026年3月時点の情報です。

※入力時間は筆者が実際に試した実績ですので、目安として参考ください。

この表を見ても、上位3サイト(保険の窓口インズウェブ、保険スクエアbang!、価格.com)は、ほとんどの評価上位の保険会社が加盟していることがおわかりいただけるかと思います。

正直なところ、1~2社ぐらいしか差がなく、上位保険会社はこの3サイトであれば参加しているので、どこを申し込んでも同じです。

そうなると逆に迷ってしまうかもしれませんが、一番歴史があり安心実績の「保険スクエアbang!」を筆者はオススメします。

※保険会社からの営業電話は一切ありません。

6.まとめ

以上、通勤中の交通事故に関する解説を終了するが、最後に当ページの内容をまとめておきましょう。

- 通勤中の交通事故は本当は「労災」だが、会社の事情によって「自動車保険による補償」となるのが現状

- 自分が被害者の場合には相手から存分に補償されるが、自分が加害者になると保険料が大幅に高くなってしまう

- 自動車保険を使うことにより保険料が高くなった場合には、「自動車保険一括見積もり」を使って最もお得な自動車保険に切り替えるべき

【裏技】愛車を10円以上高く売る方法

車の乗り換え等で売却を考えている時、そのままディーラーに下取りしていませんか?

答えがYESな人は30秒時間をください。

10万円以上得するかもしれません!

ディーラーよりも高く売る方法・・・それは「カーセンサー」を使うことです。

カーセンサーを使うと、最大10社の査定額を比較できます。

各社が買取額を競ってくれるため高く売れるわけです。

もちろん、希望の売却額に届かなければ売らなくてもOK!